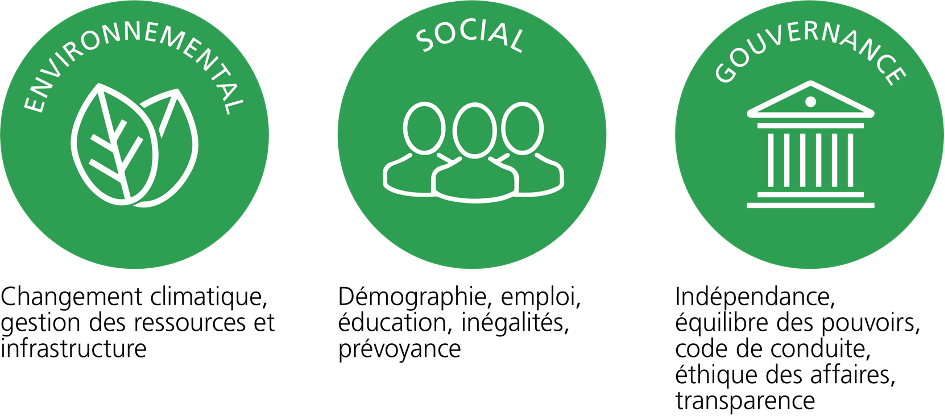

Les critères ESG (environnementaux, sociaux et de gouvernance) désignent l’ensemble des critères utilisés par les investisseurs pour évaluer l’impact durable et éthique des activités d’une entreprise. Les normes environnementales mesurent l’impact des activités d’une entreprise sur l’environnement, par exemple : l’empreinte carbone, l’utilisation des ressources naturelles, la gestion des déchets et la pollution. Les critères sociaux évaluent les relations d’une entreprise avec ses employés, ses fournisseurs, ses clients et les communautés au sein desquelles elle opère. Cela inclut des facteurs tels que les pratiques de travail, les droits de l’homme, la diversité et l’inclusion, la sécurité des produits et l’engagement communautaire. Les normes de gouvernance évaluent le mode de fonctionnement des entreprises, notamment la composition et l’efficacité des conseils d’administration, la rémunération de ces derniers, les droits des actionnaires, ainsi que la transparence et la responsabilité en matière d’information financière.

Les entreprises qui obtiennent de meilleurs résultats sur les critères ESG sont généralement considérées comme plus durables, plus responsables et plus attrayantes pour les investisseurs socialement conscients. L’investissement ESG a gagné en popularité ces dernières années, les investisseurs étant de plus en plus conscients de l’impact de leurs investissements sur le monde qui les entoure. Les normes ESG sont souvent élaborées par diverses organisations, notamment des gouvernements, des organismes sectoriels, des ONG et des agences de notation. Les entreprises peuvent également divulguer leurs performances ESG à l’aide de divers cadres et normes de reporting volontaires, tels que la Global Reporting Initiative (GRI), le Sustainability Accounting Standards Board (SASB) et le Task Force on Climate-Related Financial Disclosures (TCFD).

Les investisseurs et les gestionnaires d’actifs peuvent également formuler leurs propres critères ESG sur la base de leurs propres stratégies et valeurs d’investissement, et utiliser divers fournisseurs de données ESG pour évaluer la performance ESG des entreprises. Ces fournisseurs de données collectent et analysent des données ESG provenant de diverses sources, y compris les informations communiquées par les entreprises, les notations de tiers et les rapports des médias, et utilisent diverses méthodologies pour évaluer les performances ESG d’une entreprise et lui attribuer une note ou une évaluation. Dans l’ensemble, les codes et les normes ESG sont en constante évolution et il n’existe pas de cadre d’évaluation ESG unique et largement accepté. Toutefois, l’importance des facteurs ESG dans les décisions d’investissement est de plus en plus reconnue et des efforts sont en cours pour normaliser et harmoniser les pratiques de reporting et de divulgation ESG dans les différents secteurs et régions.

L’ESG a eu un impact significatif sur l’investissement ces dernières années. Les investisseurs reconnaissent de plus en plus que les entreprises qui accordent la priorité aux facteurs ESG peuvent être mieux positionnées pour réussir à long terme, gérer les risques et contribuer à un monde plus durable et plus équitable. En conséquence, les considérations ESG sont de plus en plus intégrées dans les décisions d’investissement dans toutes les catégories d’actifs et dans toutes les zones géographiques.

Quant à l’impact de l’ESG sur l’investissement, on peut citer :

1. L’augmentation de la demande d’investissements ESG : De plus en plus d’investisseurs s’intéressent à l’investissement ESG, notamment aux fonds communs de placement, aux fonds négociés en bourse (ETF) et à d’autres produits financiers qui intègrent des critères ESG. Cela stimule la croissance du marché de l’investissement ESG et crée des opportunités pour les entreprises qui donnent la priorité aux facteurs ESG.

2. L’amélioration de la gestion des risques : En évaluant les facteurs ESG, les investisseurs peuvent mieux comprendre comment les entreprises font face aux risques liés aux questions environnementales et sociales telles que le changement climatique, les pratiques de travail et la sécurité des produits. Ces informations peuvent éclairer les décisions d’investissement et aider les investisseurs à éviter les pertes potentielles.

3. L’amélioration des performances à long terme : Les entreprises qui accordent la priorité aux facteurs ESG peuvent être mieux positionnées pour atteindre une croissance durable à long terme, car elles peuvent être mieux à même de s’adapter aux défis environnementaux et sociaux et d’entretenir des relations plus solides avec les parties prenantes. Cela peut conduire à des rendements plus élevés pour les investisseurs à long terme.

4. La transparence et responsabilité accrues : L’investissement ESG encourage les entreprises à être plus transparentes sur leurs performances ESG, ce qui peut accroître la responsabilité et inciter les entreprises à améliorer leurs performances au fil du temps.

Dans l’ensemble, l’impact de l’ESG sur l’investissement est significatif car de plus en plus d’investisseurs réalisent l’importance d’incorporer les facteurs ESG dans leurs décisions d’investissement. Par conséquent, les entreprises qui accordent la priorité aux facteurs ESG ont plus de chances de réussir à long terme, et l’investissement ESG pourrait continuer à gagner en popularité dans les années à venir.

L’impact de l’ESG sur l’économie mondiale est divers et complexe, mais peut être décrit de manière générale comme une évolution vers une croissance économique plus durable et plus responsable. Les impacts de l’ESG sur l’économie mondiale sont multiples :

1. Encourager l’investissement dans les industries durables : Les facteurs ESG incitent les investisseurs à se concentrer sur les entreprises engagées dans des pratiques de développement durable, telles que les énergies renouvelables, les infrastructures vertes et l’investissement à impact social. Cela crée des opportunités de croissance et de prospérité pour les entreprises de ces secteurs.

2. Encourager les entreprises à améliorer leurs performances ESG : La demande croissante d’investissements ESG incite les entreprises à améliorer leurs performances ESG en adoptant des pratiques plus durables, en réduisant leur impact sur l’environnement et en améliorant leurs pratiques sociales et de gouvernance.

3. Sensibilisation aux risques ESG : Les considérations ESG sensibilisent aux risques potentiels associés aux questions environnementales et sociales telles que le changement climatique, les violations des droits de l’homme et les perturbations de la chaîne d’approvisionnement. Cela permet aux entreprises de mieux comprendre et gérer ces risques, améliorant ainsi leur durabilité à long terme.

4. L’évolution des cadres réglementaires : Les considérations ESG entraînent également des changements dans les cadres réglementaires, les gouvernements et les agences internationales cherchant à inciter les entreprises à adopter des pratiques plus durables. Par exemple, la tarification du carbone et d’autres mesures visant à réduire les émissions de gaz à effet de serre gagnent en popularité.

Dans l’ensemble, l’impact de l’ESG sur l’économie mondiale est positif, conduisant à une évolution vers une croissance économique plus durable et plus responsable. Bien que ce changement s’accompagne de défis, tels que la nécessité pour les entreprises B. de s’adapter à de nouveaux cadres réglementaires et à l’évolution des exigences du marché, les avantages à long terme d’une économie plus durable pourraient l’emporter sur les coûts. La taille du marché ESG est difficile à mesurer précisément car il n’existe pas de définition universellement acceptée de ce qui constitue un “investissement ESG”. Cependant, il ne fait aucun doute que le marché de l’investissement ESG s’est considérablement développé ces dernières années en raison de la demande croissante des investisseurs qui souhaitent aligner leurs investissements sur leurs valeurs et contribuer à un monde plus durable et plus équitable.

Voici quelques statistiques qui donnent une idée de la taille du marché ESG :

1. En 2020, les actifs mondiaux de l’investissement durable ont atteint le chiffre record de 35 300 milliards de dollars, soit une hausse de 15 % par rapport à 2018, selon la Global Sustainable Investment Alliance.

2. Selon une enquête de l’Institut Morgan Stanley pour l’investissement durable, 95 % des milléniaux s’intéressent à l’investissement durable et 75 % pensent que leurs investissements peuvent créer un changement social ou environnemental.

3. Aux États-Unis, les fonds ESG ont attiré une collecte nette record de 51,1 milliards de dollars en 2020, selon Morningstar.

4. Le nombre de fonds ESG dans le monde a augmenté rapidement ces dernières années, passant de 2 315 en 2015 à 4 278 en 2020, selon Morningstar.

5. En Europe, l’intégration de l’ESG devient de plus en plus courante parmi les investisseurs institutionnels. Selon les Principes pour l’investissement responsable (PRI), 94 % des propriétaires d’actifs en Europe prennent en compte les facteurs ESG dans leur processus d’investissement, et 80 % des gestionnaires d’actifs intègrent les considérations ESG dans leur analyse d’investissement.

Dans l’ensemble, la taille du marché ESG est importante et croissante, car les investisseurs cherchent à aligner leurs investissements sur leurs valeurs et à contribuer à un monde plus durable et plus équitable.

Related posts

Catégories

- Economie (40)

- Editorial (22)

- Géopolitique (54)

- Histoire (23)

- interview (14)

- Non classé (4)

- Relations internationales (51)

- Strategie (44)

Rencontrer l'éditeur

HANAFI ZAKARIA Docteur en relations internationales, conférencier et expert en géopolitique et sécurité de défense.